15 сентября 2021

Интервью с управляющим директором «Панди Транс» Кириллом Берёзовым

Какую роль играет страхование на логистическом рынке, как защитить грузоперевозки, и на чем зарабатывают страховщики, рассказывает Кирилл Берёзов, управляющий директор «Панди Транс».

Кирилл, ТТ Клуб работает в России почти 30 лет. За это время рынок грузоперевозок не раз перестраивался, приходили и уходили игроки, менялось законодательство. Насколько изменились риски?

Да, история страхования российской логистики – это точно к нам. Мы не просто наблюдали, но непосредственно участвовали в становлении этого рынка. Оглядываясь назад, я бы выделил два разнонаправленных тренда. С одной стороны, сейчас стало гораздо меньше дикого криминала и проблем, которые решаются стихийно и неформально. С другой – формируется судебная практика, которая ставит перевозчика и особенно экспедитора в весьма тяжелое положение с точки зрения ответственности. Перевозчик сейчас почти всегда и во всем виноват перед клиентом.

Какие риски сегодня должны быть в центре внимания перевозчика?

Надо понимать, что что у разных компаний будет разная устойчивость к рискам и убыткам в результате происшествий. И то, что спокойно переживет одна, может уничтожить бизнес другой. Это в прямом смысле дело случая. В нашей практике случались катастрофы с грузовыми паромами, на которых у одного среднего перевозчика одновременно оказывалось по 20-30 тягачей и трейлеров с грузами, пожары на стоянках или транзитных складах, уничтожавшие сразу несколько машин с сигаретами и электроникой, по несколько сотен нарушений таможеных правил за год, и даже банальные недостачи, кражи или повреждения груза, носившие масштабный характер – убытки на сотни тысяч долларов. Всё индивидуально: у проектных перевозчиков свои риски, у «автовозников» – свои. У одного перевозчика могут быть грузы и схема с постоянными перевесами на ось, а другого – отсутствие трехсторонних разрешений для перевозок в Россию или нелегальные иммигранты в трейлерах. Я бы сказал, что главные риски для транспортного бизнеса – это отсутствие знаний о рисках, потеря контроля над ними и слепая надежда на то, что «меня это всё не затронет».

Есть ли статистика, из которой можно вывести средний размер убытка для перевозчика?

Конечно. У каждого страховщика по каждому виду, причем до копеечек, как в аптеке. Сложив эти цифры, можно точно оценить средний ожидаемый размер убытков на одно транспортное средство, перевозимый контейнер или относительно выручки компании. Собственно, страховая премия и должна быть этим самым «средним убытком». Так, в частности, работает английский страховой рынок Ллойдс или ТТ Клуб – с убыточностью, приближающейся к 100% премии. А вот, например, выплаты по страхованию грузов в России по данным ЦБ РФ составляют только 15-20% от премии в год. Что, кстати, даёт один из ответов на вопрос, почему в России страховые компании так любят страховать грузы вместо ответственности.

То есть средний размер убытка перевозчика – это что-то эфемерное, что невозможно прогнозировать?

Да, ведь страхование вообще не об этом. Никому не интересна «средняя температура по больнице», если речь об индивидуальной катастрофе для конкретного перевозчика или экспедитора. Как известно, счастливы все одинаково, а вот несчастны все по-своему. Поэтому и у перевозчиков, и у их страховщиков ожидания и реальная статистика могут отличаться в разы. Страхование – это обещание оплаты при соблюдении очень многих условий. Поэтому, даже не беря в расчет практику, когда страховая компания более чем охотно собирает страховые премии, но отказывается возмещать убытки, ссылаясь на многочисленные исключения, можно сформулировать условия и проводить политику выплат (особенно крупных убытков) таким образом, что все транспортные компании буду одинаково «причесаны» – выглядеть прекрасно и безубыточно. И потом безбоязненно продавать эту субъективную «картину мира» в виде коробочного продукта через широкую сеть страховых агентов. Однако уничтожение груза шоколада на 0.5 млн евро в нескольких машинах или выплата 50 млн рублей сверх реальной стоимости груза в части «косвенных убытков» за авторское право на изделие для авиапромышленности, или конфискация рефов, оформленных в аренду для якобы транзита по Беларуси – все это проходит мимо такой обобщённой статистики. И такие риски, конечно же, в любом коробочном продукте исключены. А если попробовать посчитать с ними, получится совсем другая картина.

Каким образом перевозчик может оценить свои риски?

Самая простая рекомендация – обратиться к страховщику или своему брокеру за советом, если в компании нет специалиста по управлению рисками. Далеко не все могут себе его позволить. Один из самых сложных моментов при оценке риска – опора страхователя на его собственный опыт. Например, если у компании, особенно молодой, не было крупных инцидентов, ей сложнее допустить, что вероятность происшествия не снижается, а многое просто невозможно предусмотреть. Иногда из-за таких «безубыточных каникул» компании теряют связь с реальностью и создают страховых «френкенштейнов» из десятка разных полисов: под отдельные операции, под отдельных клиентов, с разными периодами страхования, разными лимитами, разными требованиями и условиями, разными правилами разных страховщиков.

В этом случае уместно говорить о необходимости повышения общей страховой культуры на логистическом рынке, которая, в том числе, предполагает, что интересы страхователя и возможности страховщика сбалансированы и позволяют адекватно компенсировать возникающие убытки.

В структуре расходов транспортных компаний какую часть может занимать страхование?

Любимый вопрос любого страховщика. Если в компании нет действующей системы риск-менеджмента, страхование вообще может «жить своей жизнью» и в какой-то момент начать превышать доходы от ведения бизнеса. Хотя я бы советовал смотреть на эти расходы в расчете на прибыль, либо на транзакцию, например, одну перевозку. В зависимости от бизнес-модели, индивидуальных рисков и их управления на предприятии расходы на страхование могут отличаться в разы. Но в среднем это доли процента от выручки, или несколько долларов на одну перевозку.

Тем не менее, страхование в классическом понимании – это участие страховщика в риске предприятия. Как зеркало. Чем больше риск, тем больше прибыль, поэтому не стоит удивляться, что, например, некоторым нашим литовским страхователям, нанимающим неизвестных водителей для перевозок по Великобритании, обязательная «Зеленая карта» обходилась до 10 тысяч евро на тягач при нормальной её цене в пару тысяч. В таких случаях надо садиться и считать свою экономику. Одно можно сказать точно – не в интересах страховщиков бесконтрольная эскалация риска за повышенную премию. Это ведет к потере платежеспособности страхователей, снижению спроса именно на цивилизованные страховые решения, к стагнации и даже сужению рынка.

Какие виды страхования можно считать основными для перевозчика и экспедитора?

Есть два основных вида страхования: обязательные и не очень. Например, перевозчик обязан покупать ОСАГО и «Зеленую карту», КАСКО по требованию лизинговой компании или банка. Существуют также разные виды реестров и таможенных страховых гарантий, в частности, европейская декларация Т1. Наконец, обязательными можно считать такие экзотические требования, как страхование ответственности по проформе сквозного коносамента ФИАТА. Дальше начинаются требования клиентов и партнеров, которые не хотят работать с подрядчиками без нормального страхования ответственности, чтобы не бегать потом за своими контрагентами по всему миру, пытаясь взыскать убытки. Прочие коммерческие требования заказчиков могут включать страхование грузов, иного имущества (например, товары на складе), КАСКО используемых полуприцепов заказчика или контейнеров морских линий, даже ответственности при фрахтовании судна. Для логистов общего профиля требуется иногда «общая ответственность» (General Liability) и кибер-страхование. Наконец, самые сознательные сами страхуют КАСКО, ДГО и НС водителей, работников склада. Очень редко – ДМС.

Расскажите про связку страхования груза и ответственности – как это работает?

Если не вдаваться в детали, то формальной связки нет: грузовладелец страхует свой груз (это его риски), перевозчик или экспедитор – свою ответственность перед грузовладельцем и прочими третьими лицами (это уже их риски). Но есть нюансы. В отдельных случаях экспедитор может получить от клиента поручение на организацию страхования груза, как дополнительную услугу в рамках ТЭО. Более того, он не имеет права страховать груз самостоятельно без такого поручения. Далее, возникает вопрос – за чей счет страхуется груз? В любом случае очевидно, что, “перепродавая” страхование груза заказчикам, экспедитор не только зарабатывает, но и наращивает свой общий страховой портфель, который при хорошей убыточности за счет пересечения рисков является основанием для снижения общей страховой премии по ответственности и по грузам. Для наглядности, усредненный сценарий выглядит так: премия и убытки экспедитора по страхованию ответственности, скажем, 40 тысяч евро, убыточность 100%. Между тем, ему удается «продать» страхование груза 5-10% своих клиентов (вряд ли больше, если не страховать всё подряд за свой счёт и без поручений), в основном мелким и средним, за их счет — ещё на 20 тысяч евро. При обычной «грузовой» убыточности 25% убытки страховщика составят 45 тысяч или 75%, что позволит экспедитору за счет клиентов «субсидировать» и даже снижать свою премию, несмотря на высокие убытки по одному из видов страхования. Опять же, не надо забывать про сервисную составляющую и удобство урегулирования через транспортную компанию, владеющую всеми документами на перевозку.

Чем рискуют те транспортные компании, которые просто страхуют грузы без поручения?

Они рискуют пострадать от так называемого двойного страхования груза, при котором страховщик может выплатить лишь половину убытка, а может вообще отказать на том основании, что выгодоприобретатель (грузовладелец) уже получил возмещение в полном размере от другого страховщика груза. Очень важно также правильно трактовать стандартные исключения по страхованию грузов: например, недостаточную упаковку и крепление груза, ошибки страхователя, его собственных сотрудников или сотрудников субподрядчиков (например, водитель оказался пьяница или мошенник), конфискация груза властями из-за допущенных в документах ошибок и т.п. Примеров исключений, нивелирующих страхование груза, но не снимающих с экспедиторов и перевозчиков ответственности – масса. И в итоге сам экспедитор как страхователь по договору страхования грузов получает вполне справедливый отказ в возмещении, из-за чего страховать груз через него просто не имеет для грузовладельца смысла. Но при этом от решений страховщика груза ответственность экспедитора сама по себе никуда ведь не пропадает, и ему обязательно придёт претензия от клиента. В чём тогда смысл страховать груз, причём ещё и за свой счёт?

Но при этом страхование грузов при правильном его использовании – это хорошо?

Безусловно. Вообще в мире страхование груза – это норма делового оборота и так называемая best practice в случае, когда транспортная компания хочет продемонстрировать максимальную заботу об интересах своих любимых клиентов и об их грузах. Вдобавок к этому, страхование груза зачастую требуется, когда его стоимость слишком высока, а ответственность экспедитора или перевозчика ограничена или вообще исключена по применимому законодательству.

Какие перспективы у страхования ответственности на российском логистическом рынке?

Отвечу осторожно и политкорректно. Лишь с недавним принятием законов, которые окончательно легитимизировали страхование ответственности на российском рынке, оно получило шанс более-менее достичь уровня проникновения, соответствующего состоянию российского страхового рынка в целом. Для сравнения, премия на одного человека в России 150 долларов в год, в США – 7 500 долларов. То есть с учетом эффекта низкой базы перспективы сейчас отличные! До этого их почти не было. С другой стороны, следует помнить, что многие работают так, как привыкли. И если экспедиторы и перевозчики продолжат не глядя покупать дешёвые полисы, исключающие всё подряд, а страховщики продолжат просто собирать премии, то все эти перспективы закончатся как обычно взаимными оскорблениями и обвинениями и, как следствие, тотальным недоверием к страховому рынку в целом.

Как вы относитесь к обязательным видам страхования?

Плохо, но они неизбежны. Это фактически признанные обществом публичные правоотношения — общественные договоры, которые просто «администрирует» коммерческий страховой сектор. В цивилизованном обществе никто не будет спорить с тем, что необходимо как-то гарантировать повсеместную финансовую защиту на случаи причинения вреда жизни, здоровью и имуществу граждан при использовании средств и источников повышенной опасности (ОСАГО, пассажиры, опасное производство и грузы, авиаперевозки и т.п.), ущерб иным публичным интересам (например, экологические катастрофы), а также медицинская помощь, если принята национальная модель публичной медицины (ОМС). Наконец, тот же соцстрах по привычке. Можно спорить об эффективности каждой такой модели, в том числе ее администрирования страховщиками – в каждой стране есть свои исторические предпосылки для этого. Одно мне очевидно: обязательные виды страхования нужно свести к минимуму. Не нужно регулировать там, где нет социально значимого ущерба, или бизнес может сам решить, что ему нужно. Мне кажется, страхование (как особый институт андеррайтинга) излишне и там, где отношения строятся на прямых финансовых (банковских) гарантиях, обеспечивающих 100% вероятность выплаты при наступлении события — это, например, касается таможенных реестров. Даже различные СРО и нотариусы могли бы вполне выбирать: страховать свои риски на рынке, создавать фонд, получать банковскую гарантию, либо комбинацию этих решений для весьма узкого круга обязательств. Экспедиторы же и перевозчики должны сами решать, нужно им страхование или нет.

Как пандемия повиляла на рынок страхования логистической отрасли?

Почти никак. Во-первых, все страховщики и перестраховщики быстро включили ковидные оговорки в свои полисы. Во-вторых, убытки, уже зафиксированные крупнейшими мировыми страховщиками, такими, как Ллойдс (в основном, от перерывов в производстве) составили по несколько миллиардов долларов, что сравнимо со средней руки американским ураганом и близко не сравнимо с потерями самого бизнеса (только в США и только малый бизнес потерял сотни миллиардов). А индустрия «фармы» и «около-ковидной» логистики, и даже обычная логистика где-то выросли в разы, в том числе, как ни парадоксально, за счет разрывов налаженных цепей поставок. Одни только фрахтовые ставки на контейнеры из Китая взлетели в 6-7 раз. И отраслевые страховщики тоже где-то рядом, своих в беде не бросают.

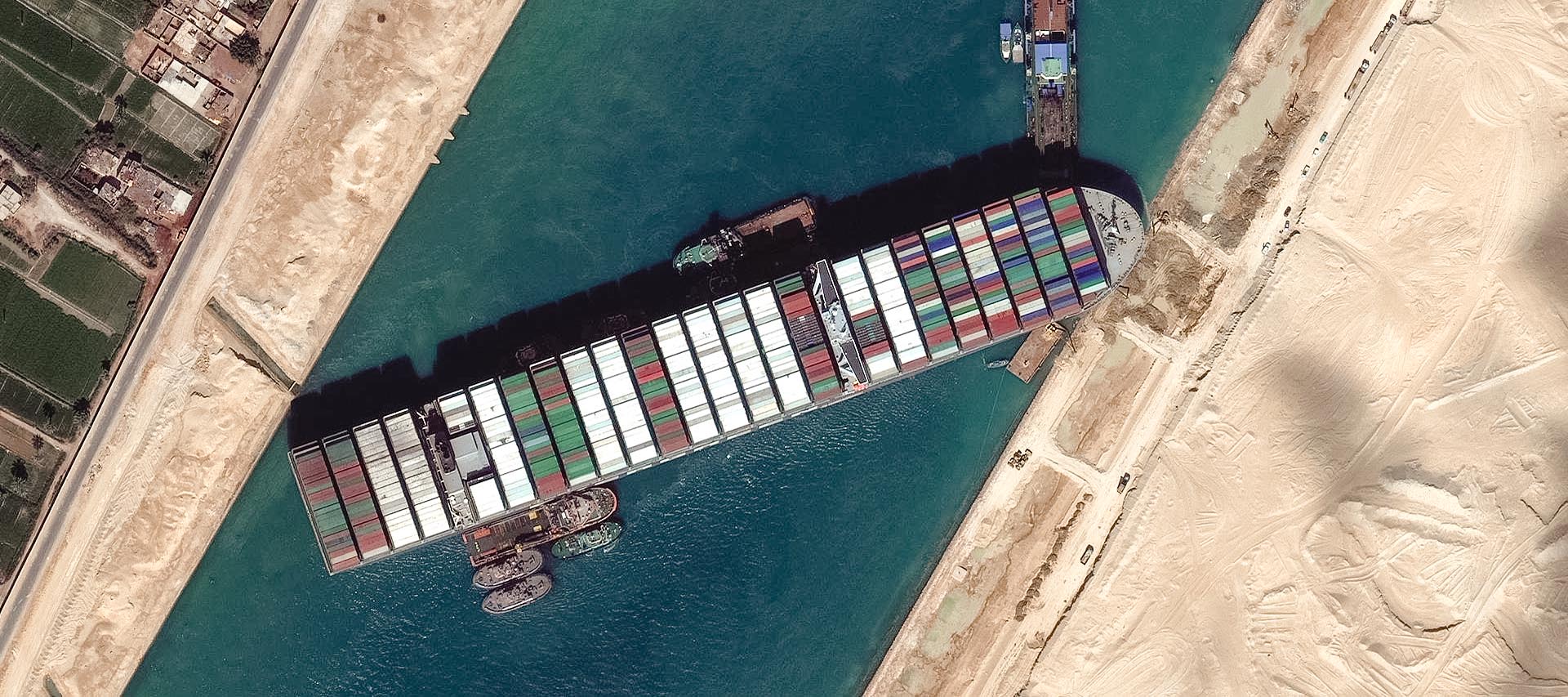

Изменится ли что-то на рынке после аварии в Суэцком канале, или эта авария просто войдет в историю как громкий кейс?

Мне кажется, даже как громкий кейс не войдет. Скорее, курьез, проблема Y2K – «вселенская катастрофа», о которой все уже забыли. Ну развернуло судно, ну постояло оно неделю, ну выкопали его не спеша – чего только на море не бывает. Замечу, что для наших коллег из Клуба этот кейс оказался вполне рутинным инцидентом. Реальные прямые убытки – несколько сотен миллионов. Косвенные, связанные с потерями мировой торговли, последняя либо нагонит, либо растворит в общих триллионных потерях от ковида, то есть проглотит и не заметит. А вот сам канал (конечно, узкий и мелкий) за 150 лет своего существования добавил этой же мировой торговле, предположу, десятки триллионов долларов в нынешних ценах. А еще больше добавила контейнеризация с экспоненциальным ростом размера судов – тот же Evergreen снова бьёт рекорды с новым 24-тысячником EVER ACE. Вот это реальная революция, сравнимая с изобретением колеса. Вы же не будете жаловаться на изобретение колеса и дорог из-за одной машины, случайно застрявшей в грязи?

Подписаться на рассылку

Если вы хотите получать публикуемые нами материалы, введите ваш адрес электронной почты

Другие кейсы

По вопросам маркетинга и взаимодействия со СМИ

Телефон